Налог с ценовой разницы

Купил акции дешевле, продал – дороже. Об этом мечтает каждый инвестор. Если этот инвестор является российским резидентом (провел в стране более 183 дней в году) и работает через российского же брокера, то ему беспокоиться не о чем – 13% (или 15% для доходов свыше 5 млн рублей) за него заплатит налоговый агент в лице брокера.

Возможны и другие варианты:

- нерезидент (провёл в России менее 183 дней в году) инвестирует через российского брокера,

- резидент инвестирует через иностранного брокера.

В этих двух случаях налоги с ценовой разницы нужно платить самостоятельно. Резидента попросят заплатить те же 13/15% с полученного дохода, для нерезидента будет действовать повышенная ставка в 30%.

Совет!

Налог с валютной разницы

Многие знают, что валюту выгодно покупать через брокера на бирже. Происходит это так:

Заводим на брокерский счет рубли (это можно сделать онлайн с помощью банковской карты) → покупаем на бирже валюту (например, юани) → выводим купленные юани с брокерского счета на валютную карту → производим с нее траты (например, покупаем товар в китайском интернет-магазине)

Если придерживаться схемы, указанной выше, то налога с валютной разницы нет, потому как доход инвестором получен не был. Но есть ещё один вариант:

Заводим на брокерский счет рубли → покупаем на бирже валюту дешевле → продаём на бирже валюту дороже → выводим на карту рубли

В таком случае инвестор получает прибыль. С разницы между ценой покупки и продажи следует самостоятельно уплатить налог, который составит 13/15% для резидента и 30% для нерезидента.

Пример

Резидент РФ Иван П. 25 ноября 2022 года завёл на свой брокерский счет рубли и купил на них 1000 юаней по курсу 8,4 рубля. 22 декабря инвестор продал те же 1000 юаней по курсу 10,26 рублей.

Расчет налога производится так:

(1000 х 10,26) – (1000 х 8,4) = 1860 рублей – с этой суммы нужно заплатить 13% налога или 241,8 рублей

То же правило касается покупки ценных бумаг. К примеру, если купить акцию китайской компании Alibaba за 90 гонконгских долларов при курсе 8 рублей за доллар, а продать за 100 гонконгских долларов при курсе 9 рублей за доллар, то придется самостоятельно заплатить и налог с разницы в цене, и налог с валютной разницы.

Налог с дивидендов

Если российскому инвестору, который работает через российского брокера, пришли дивиденды (часть прибыли, которая выплачивается в качестве поощрения) от российской же компании, то налог за него заплатит брокер. На счет просто зачислят сумму уже за вычетом налогов.

Во всех остальных случаях налог с дивидендов нужно платить самостоятельно. Если резидент получил дивиденды от иностранной компании, то ему придется заплатить 13-15% с дохода. Если нерезидент России получил дивиденды от российской компании, то его попросят заплатить в России 30% с дохода.

У России со многими странами подписаны соглашения об избежании двойного налогообложения. Правила следующие: если в какой-то из стран, где зарегистрирована компания-эмитент ценных бумаг, инвестор-резидент России уже заплатил налог и он ⩾ 13%, то в России ничего доплачивать не нужно. Если в другой стране инвестор заплатил < 13%, то в России ему нужно доплатить налоги до базовой ставки в 13%.

Список стран, с которыми у России есть соглашение об избежании двойного налогообложения, можно найти на сайте Федеральной налоговой службы (ФНС). Однако важно учитывать сложные геополитические обстоятельства. Например, в октябре 2022 года вышел указ президента, который приостановил действие такого соглашения между Россией и Латвией.

Как самостоятельно оплатить налог?

- Регистрируемся в личном кабинете налогоплательщика.

- Заполняем декларацию по форме 3-НДФЛ – в ней самостоятельно рассчитываем и указываем сумму налога.

- Оплачиваем налог до 15 июля следующего года.

Налоговые лайфхаки

Бывает так, что инвесторы получают убытки, например, если покупают акции дороже, а продают дешевле. Расстраиваться не стоит – убытки можно сальдировать, т. е. уменьшить за счёт них доход по другим своим прибыльным операциям.

Пример

Инвестор Олег С. купил 10 акций Сбербанка по 140 рублей, а продал по 150. Прибыль – 10 рублей на одну акцию. Общая прибыль сделки – 100 руб. Налог составит 100/100 * 13 = 13 рублей. Также Олег С. приобрел 10 акций Алросы за 30 рублей, а продал за 25. Убыток – 5 рублей на одну акцию. Общий убыток сделки – 50 рублей. Олег С. продает акции Алросы, брокер фиксирует его убыток и сальдирует его с доходом по сделке Сбера.

Общая прибыль составит: 100 – 50 = 50 рублей.

Налог будет рассчитываться так: 50/100 * 13 = 6,5 рублей вместо 13 рублей.

Важно!

Можно сальдировать убытки прошлых лет. Например, если в этом году была прибыль, а в прошлом – убыток, то этот убыток можно сальдировать. Сальдировать убытки можно до десяти лет, предшествующих текущему налоговому периоду.Член экспертного совета Банка России по защите прав розничных инвесторов Юлия Кузнецова.

Иногда сумму налогов можно снизить, а в некоторых случаях и не платить вовсе. Для этого существуют льготы:

- Вычеты на индивидуальном инвестиционном счете (ИИС). Если выбирать вычет типа А, то ежегодно можно возвращать уплаченный НДФЛ на сумму до 52 000 рублей. Тип Б дает право на обнуление налогов с прибыли (исключение – купоны и дивиденды). Подробнее об ИИС и особенностях типов А и Б читайте здесь.

- Трехлетняя льгота. Если бумаги куплены на брокерский счет, а время их владения составляет три года и более, то можно не платить НДФЛ. Освободить от налога за 3 года можно прибыль в размере 9 млн рублей (не распространяется на ПИФы, дивиденды по акциям и купоны по облигациям).

- Пятилетняя льгота. Если время владения бумагами на ИИС более 5 лет, то подоходный налог платить не придется (доступно только по акциям российских компаний).

Можно перевести иностранные активы с ИИС другому брокеру и не потерять налоговую льготу в том случае, если второй счет был открыт после 24 февраля 2022 года для перевода бумаг от подсанкционного брокера. Причем важно успеть перевести свои активы на новый счет и закрыть старый до 28 января 2023 года.Член экспертного совета Банка России по защите прав розничных инвесторов Юлия Кузнецова.

Особенности 2022 и 2023 годов

В 2022 году некоторые российские брокеры столкнулись с ограничениями из-за введенных против них санкций. Чтобы избежать заморозки активов на неопределенный срок, они были вынуждены перевести бумаги клиентов к другим брокерам. Бумаги некоторых инвесторов переезжали от брокера к брокеру несколько раз.

Пример

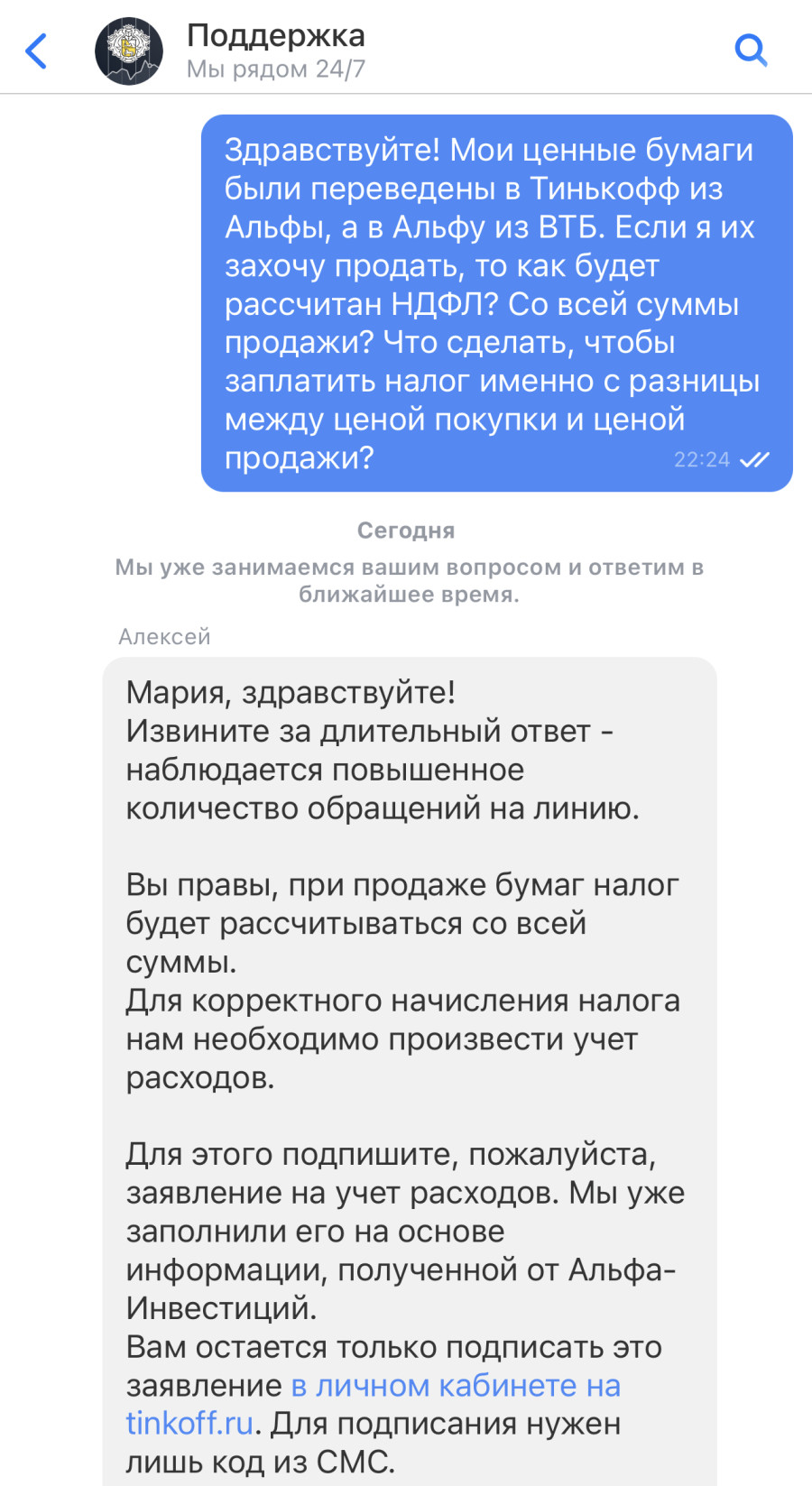

Инвестор Мария Т. была клиентом брокера ВТБ Мои инвестиции, который попал под санкции. Затем ее бумаги автоматически перевели к брокеру «Альфа-инвестиции», который впоследствии тоже попал под санкции. Тогда ее портфель перевели к третьему брокеру – «Тинькофф инвестиции».

В том случае, если Мария Т. решит продать бумаги, то брокер «Тинькофф инвестиции» станет ее налоговым агентом и обязан будет уплатить налог с прибыли. Однако цену покупки каждой из бумаг он может не знать, поскольку в то время Мария Т. не была его клиентом. В таком случае он рассчитает налог со всей суммы продажи.

Чтобы этого избежать, Марии Т. (и всем инвесторам, оказавшимся в такой ситуации) необходимо написать запрос в чат поддержки своего нового брокера, а при необходимости запросить информацию (отчет и выписку по счету с момента первой покупки переведенного пакета ценных бумаг до момента их перевода) у своих предыдущих брокеров и указать данные по каждой ценной бумаге в заявлении новому налоговому агенту.

Когда и если данные будут в распоряжении брокера, «Тинькофф инвестиции» в качестве прибыли будет считать именно разницу между ценой покупки и ценой продажи. Соответственно, и налог будет удержан исходя из этой разницы.